カードローンの審査に通らない!基準と対策を解説

急な出費でお金が必要となりカードローンを利用したいけれど、「審査に落ちてしまうのではないか……」と不安に感じる方もいらっしゃるのではないでしょうか。

カードローンでお金を借りるためには、審査を避けることはできません。また、カードローンの審査基準は各社公表していないので、事前に準備をしておくことも難しいでしょう。

カードローンの審査を通じて重視されるのは、本人の返済能力と信用情報です。この記事では、一般的にカードローン審査で重視される項目と、審査に通るための対策について解説していきます。カードローンに新規または再度申込を検討している方は、参考にしてみてください。

カードローンの審査に通らない理由は?

はじめに、カードローンの審査に通らない場合、どのような理由があるのか確認してみましょう。これからカードローンの申込をする方、審査落ちしてしまい、その理由を知りたい方は参考にしてみてください。

多重申込をしている

短期間または同時に複数のカードローンの申込をすることを「多重申込」といいます。しかし、短期間に複数の申込をすることがわかると、カードローン会社は審査で、「申込人はお金に困っているが返済能力は大丈夫だろうか?」と疑問を持つことが考えられます。カードローンに申込をした情報も信用情報機関に登録されるため、申込をした事実も隠すことは不可能です。

カードローンは審査があるため、どうしてもお金が必要な方は審査に通らない可能性も考えて、たくさんのカードローン会社に一度に申込んでしまうかもしれません。しかし、多重申込は、カードローン審査においては不利になるため、注意が必要です。

申込内容に誤りがある

申込内容に誤りがある場合も審査に通らない可能性があります。申込フォームは慎重に入力(記入)しましょう。

また、収入や職場を偽って記入することは厳禁です。悪質と判断された場合は、以降一切の申込受付をしてもらえなくなる可能性があります。

信用情報に問題がある

カードローンの申込後、カードローン会社が信用情報機関に照会をかけた結果、申込人の過去の金融事故が発覚した場合、審査に通らない可能性が極めて高くなってしまいます。

過去に金融事故があった場合、信用情報機関に金融事故が登録される期間は、問題を解消してから5~10年です。審査落ちしたのは、過去の金融事故がまだ解消されていない可能性もあります。自分の信用情報が気になる方は、個人的に信用情報機関で確認してみるのもよいでしょう。確認の方法は後述の「カードローンの審査に通らない理由の調べ方」を参照ください。

在籍確認ができなかった

カードローン会社が実施する在籍確認ができなければ審査には通りません。在籍確認とはどのようなものなのでしょうか。

関連記事:カードローンの在籍確認とは?勤務先に電話があるって本当?

カードローンの審査において、勤務先情報も重要な情報のひとつです。カードローンの申込フォームに勤務先情報は記載されていますが、それだけでは真偽はわかりません。そのためカードローン会社は、審査の段階で、申込人が申告した職場に本当に勤務しているか電話確認します。この電話連絡が在籍確認です。

なお、要件を満たした場合、電話ではなく書類で在籍確認が完了する場合もあります。

年収に対しての借入額が大きい

消費者金融は、年収の3分の1を超える貸出ができません(総量規制が適用されるため)。

また、銀行カードローンにおいてもほとんどの場合、同等の基準が適用されています。審査の結果、これらの水準を超える貸付となる場合は、審査に落ちる可能性が極めて高くなってしまいます。

カードローンの審査基準とは

カードローンは審査に通らないと利用することができません。審査基準は会社によって異なり、各社審査基準は公表していませんが、共通して重視している項目もあります。主な項目は以下の5つです。

1.勤務先

2.雇用形態

3.勤続年数

4.年収

5.信用情報

1.勤務先

カードローンの審査では、申込人が勤務している従業員数や事業規模をみて、経営状況や収入の安定性を判断します。一般的には大企業や上場企業、あるいは公務員などは経営状況が安定していて従業員の収入も安定していると判断されるため、審査に通りやすい傾向にあります。

個人事業主やフリーランスの場合は、どのような事業を営んでいるかがポイントです。

2.雇用形態

正社員で勤務されている方は、職を急に失い、収入がゼロになるリスクが少ないため、カードローンの審査に通りやすい傾向があります。

3.勤続年数

今の勤務先にどれくらいの期間勤務しているかという勤続年数も審査では重視されます。一般的に勤続年数が長いほうが審査に通りやすい傾向があります。

4.年収

申込人の年収は、審査で最も重視される傾向にあります。カードローンの審査で年収が重視されるのは、消費者金融のカードローンが貸金業法の総量規制が適用されるためです。総量規制により、貸金業者が年収の3分の1を超える貸付は禁止されています。たとえば、申込人の年収が1,200万円と高額であっても、すでに他社の借入が合計で400万円ある場合、貸金業者はそれ以上の融資ができません。

そのため、年収の3分の1を超える貸付にならないか、厳密に審査をしなければならないのです。しかし、総量規制を超えていなければ必ず審査に通るわけではなく、あくまでも年収と借入額のバランスが重視されています。

なお、銀行カードローンは総量規制の対象外ですが、利用者が多重債務に陥ることがないよう、総量規制に近い自主規制を各社が設けていることが一般的です。

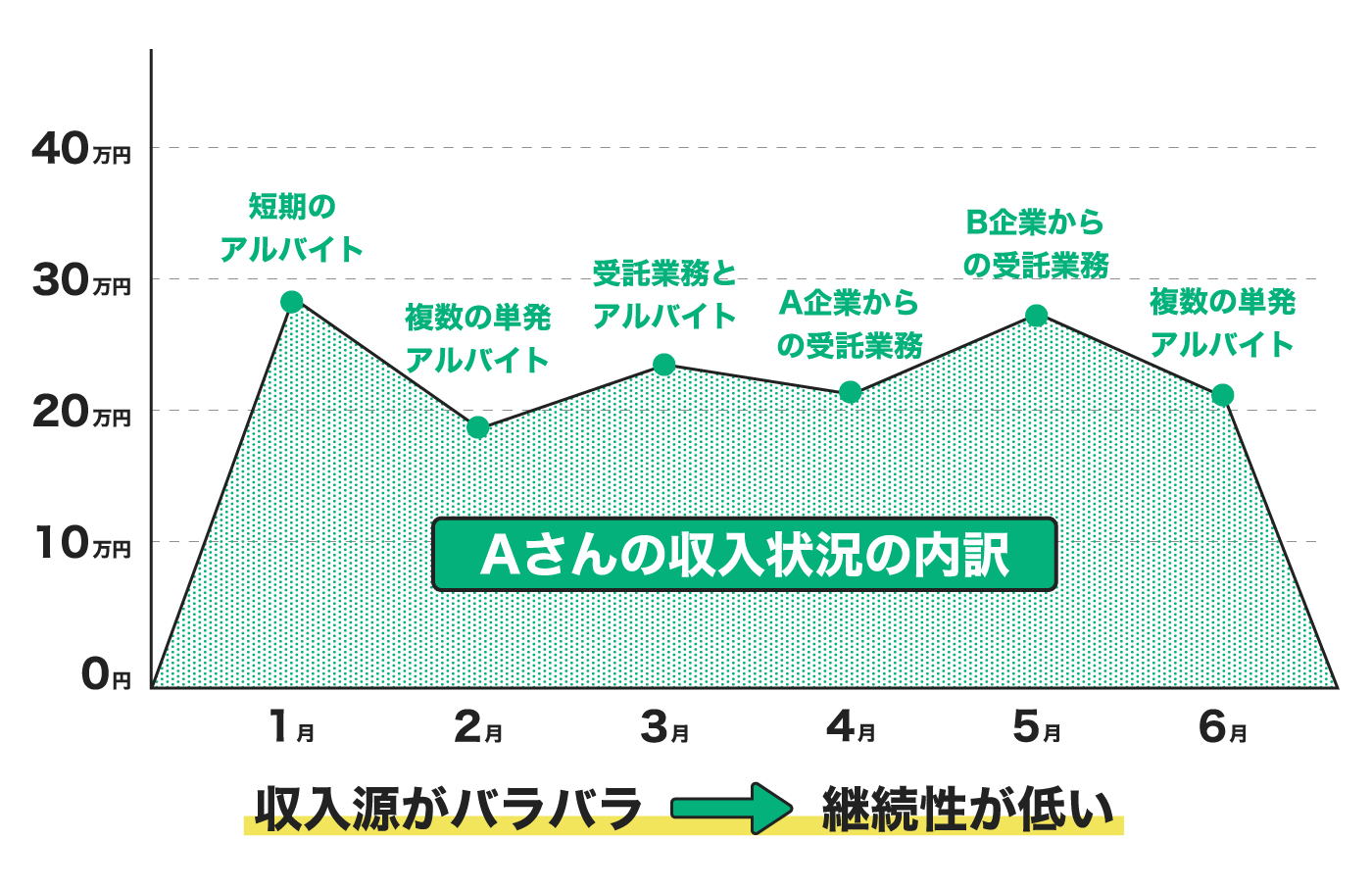

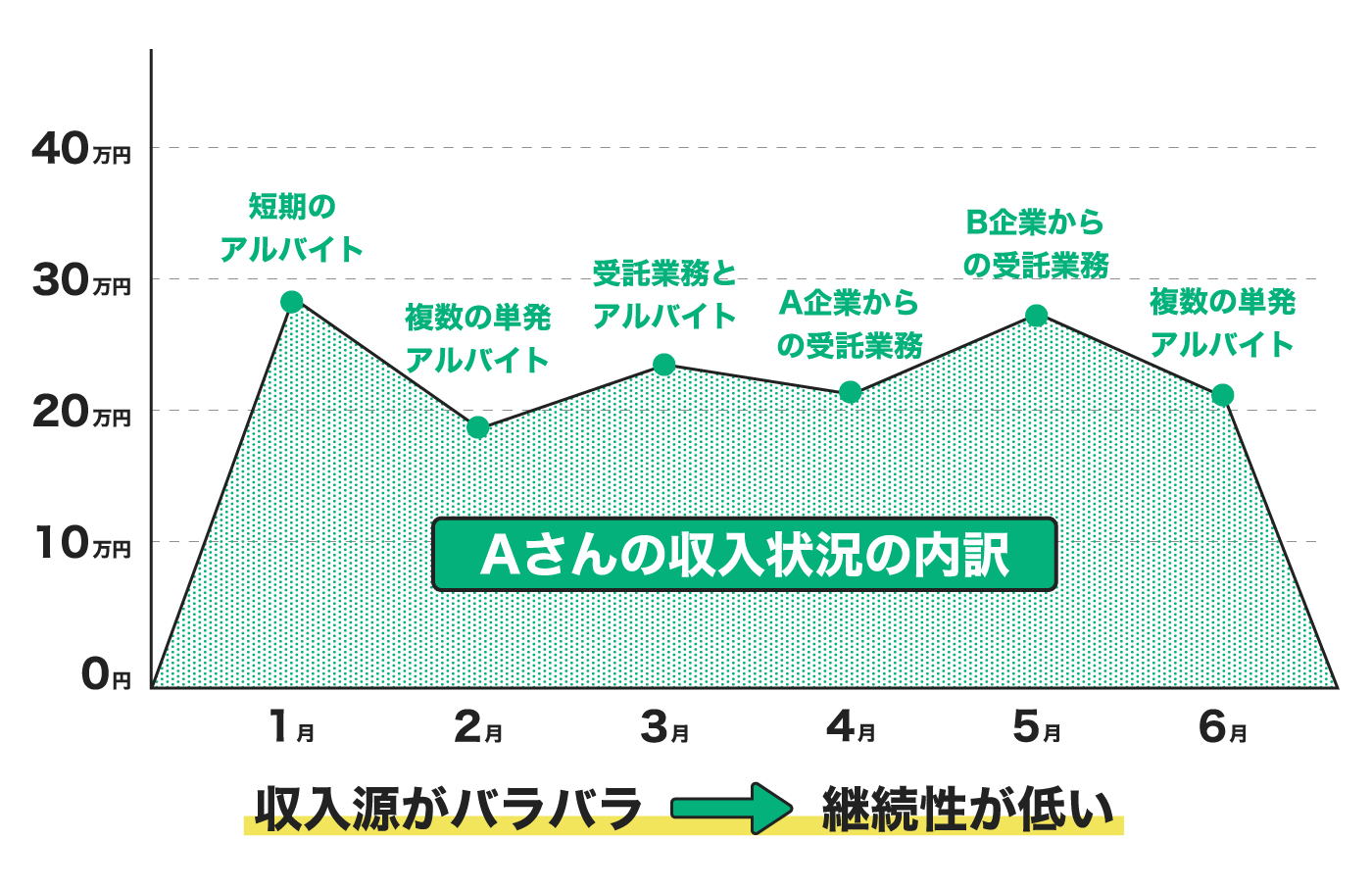

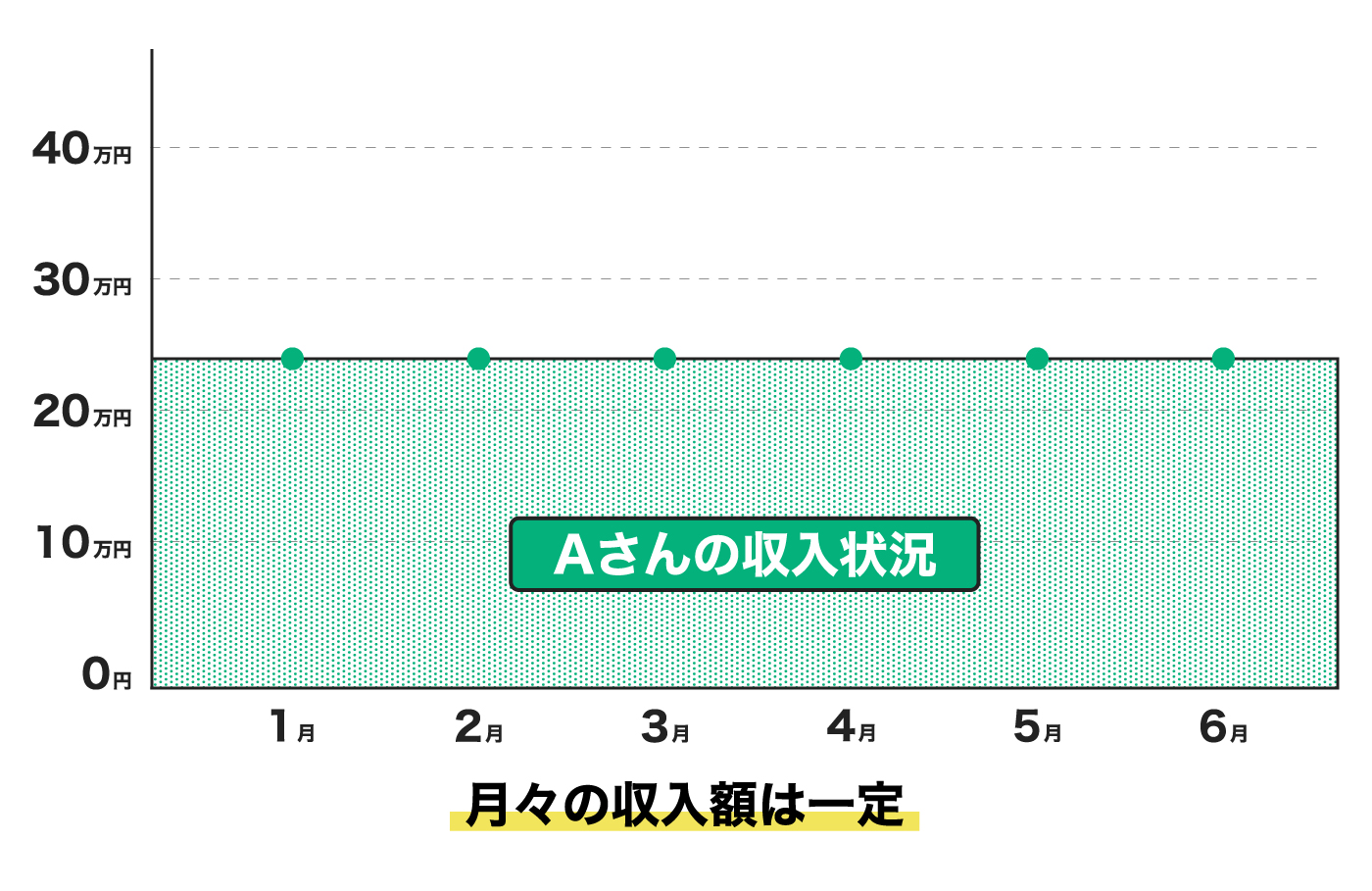

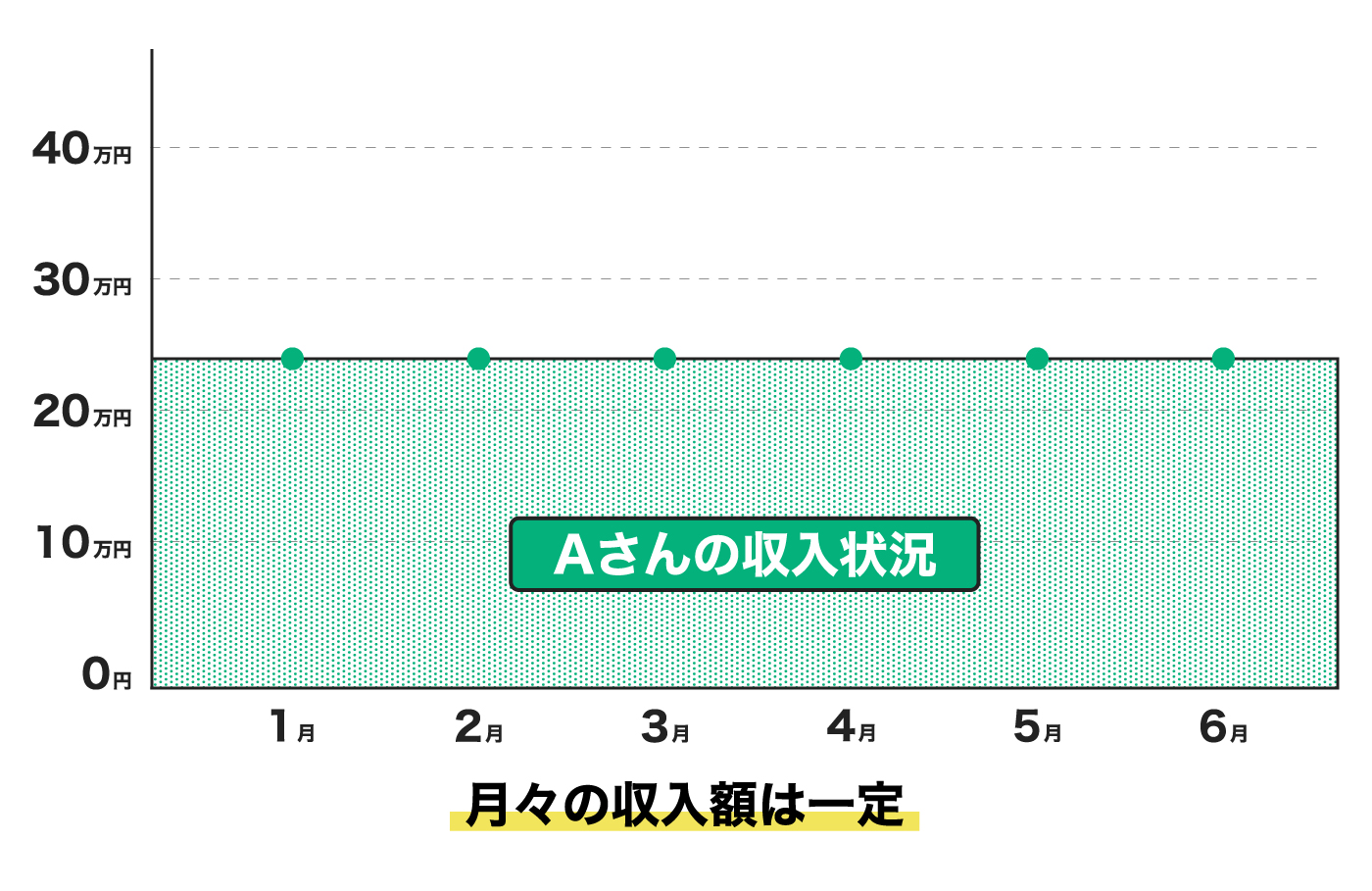

また、高年収で月々の変動が大きい方よりも、年収は低いものの毎月一定の時期に一定額を受け取れる安定した収入の方が審査では有利になります。したがって、パートやアルバイトの方でも安定した収入があれば、カードローンを利用することが可能なのです。

5.信用情報

信用情報とは、カードローンの申込や取引内容に関する個人情報のことです。具体的には、氏名や生年月日、住所などの個人情報、契約内容や支払状況などの取引履歴、そのほか、長期延滞や、任意整理・自己破産といった金融事故(異動情報)の情報などの情報全般を表します。

なお、信用情報はカードローンの審査だけに利用されるわけではありません。クレジットカード、住宅ローン、自動車ローンの申込時にも重視されます。

信用情報機関とは?

信用情報は各カードローン会社が個別に保有しているわけではありません。個人の信用情報は「信用情報機関」が管理しており、必要に応じて会員企業であるカードローン会社に情報提供をしています。

日本にある信用情報機関は、「株式会社シー・アイ・シー(CIC)」、「株式会社日本信用情報機構(JICC)」、「全国銀行個人情報センター(KSC)」の3つです。

カードローン会社は利用の申込があると、信用情報機関に申込人の信用情報の照会をします。照会の結果、過剰な借入や、任意整理や自己破産などの金融事故がわかると、極めて高い確率で審査には通りません。

こうした個人の信用情報は、各信用情報機関で共有しています。そのため、過去の金融事故の情報を隠すことはできないのです。

信用情報は何年保管されている?

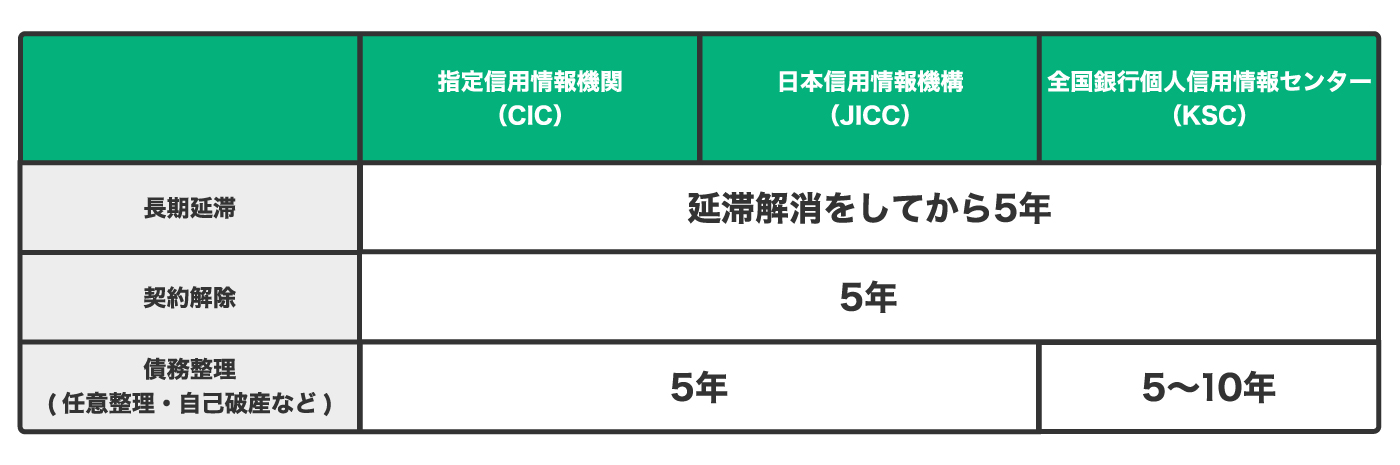

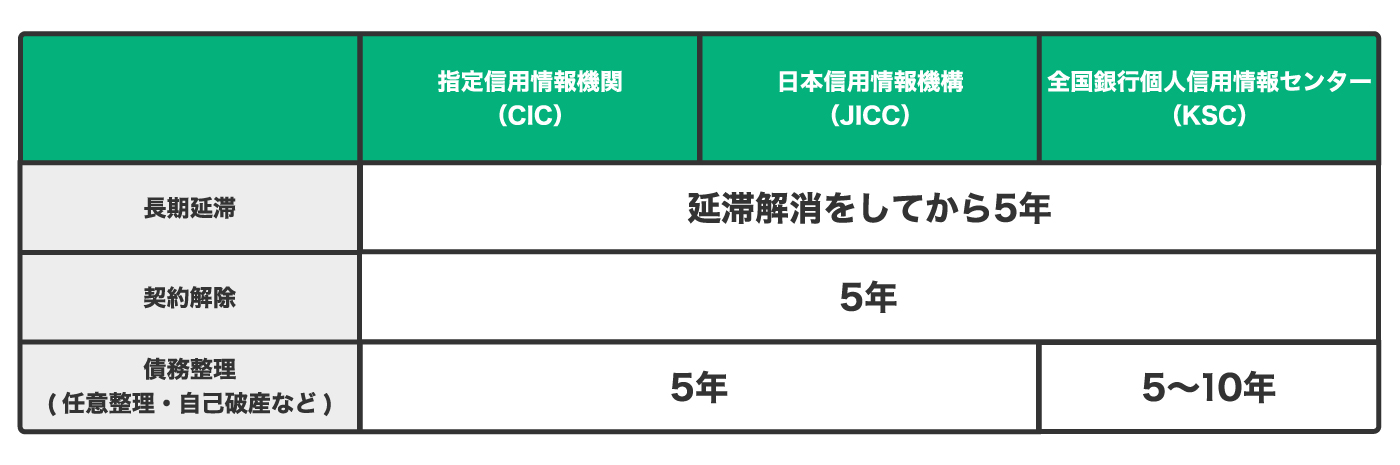

過去の金融事故情報は、信用情報機関ごとに保管期限が決まっています。

【主な金融事故の登録機関】

カードローンの審査に通らない理由の調べ方

カードローンの審査項目をみてきたなかで、ご自身でもっとも把握しにくいものが信用情報ではないでしょうか。ご自身の信用情報は信用情報機関に情報開示請求を行えば確認できます。

ここでは信用情報を開示する方法と、開示結果の見方をご紹介します。

各信用情報機関への開示方法と手数料

先述のとおり信用情報機関はCIC、JICC、KSCの3つです。各機関で開示できる信用情報や開示請求の手続方法、手数料などが異なります。

各信用情報機関で開示できる信用情報

信用情報機関ごとに加盟している会員企業が異なるため、知りたい情報に合わせて情報開示請求をおこなう信用情報機関を決めましょう。

- 消費者金融やクレジットカードに関する信用情報が知りたい場合…CIC、JICC

- 銀行のローンに関する信用情報が知りたい場合…JICC、KSC

- 信用金庫や農協のローンに関する信用情報…KSC

なお、複数の信用情報機関に加盟している企業もあります。加盟企業は各信用情報機関の公式サイトに掲載されているので、心配な方はあらかじめ確認しておくとよいでしょう。

信用情報開示請求の方法

信用情報の開示を請求する信用情報機関が定まったら、情報開示請求を行なっていきます。どの信用情報機関もスマホで開示請求から結果の確認まで完結できますが、開示請求の方法や手数料、必要な書類が各機関で少し異なります。

<表>

|

|

情報開示請求の方法 |

必要な書類 |

手数料 |

|

CIC |

インターネット |

なし |

500円 (クレジットカード・キャリア決済) |

|

郵送 |

信用情報開示申込書 本人確認書類2点 |

1,500円 (コンビニチケット・ゆうちょ銀行の定額小為替証書) | |

|

JICC |

スマホアプリ |

なし |

開示結果のデータ受取:1,000円 開示結果の郵送受取:1,300円 (クレジットカード・コンビニ・ATM・ネットバンキング・キャリア決済) |

|

郵送 |

信用情報開示申込書 本人確認書類2点 |

1,300円 (コンビニで郵送開示利用券を購入) | |

|

KSC |

インターネット |

本人確認書類 |

1,000円 (クレジットカード・PayPay・キャリア決済) |

|

郵送 |

登録情報開示申込書 本人確認書類2点 |

1,679円~1,800円 (本人開示・申告手続利用券をコンビニで購入。コンビニにより金額が異なる) |

郵送の場合の信用情報開示申込書・登録情報開示申込書は各機関の公式サイトからダウンロードでき、自宅にプリンターがなくてもコンビニのマルチコピー機を使ってプリントアウト可能です。開示報告書は申込書が信用情報機関に届いてから1週間~10日ほどで送られてきます。

下記は本人確認書類として使用できるものの一例です。

- 運転免許証(郵送の場合は表面と裏面の両方をコピー)

- マイナンバーカード(写真のついた面のみ。通知カードは使えない)

- パスポート

- 健康保険証

- 住民票

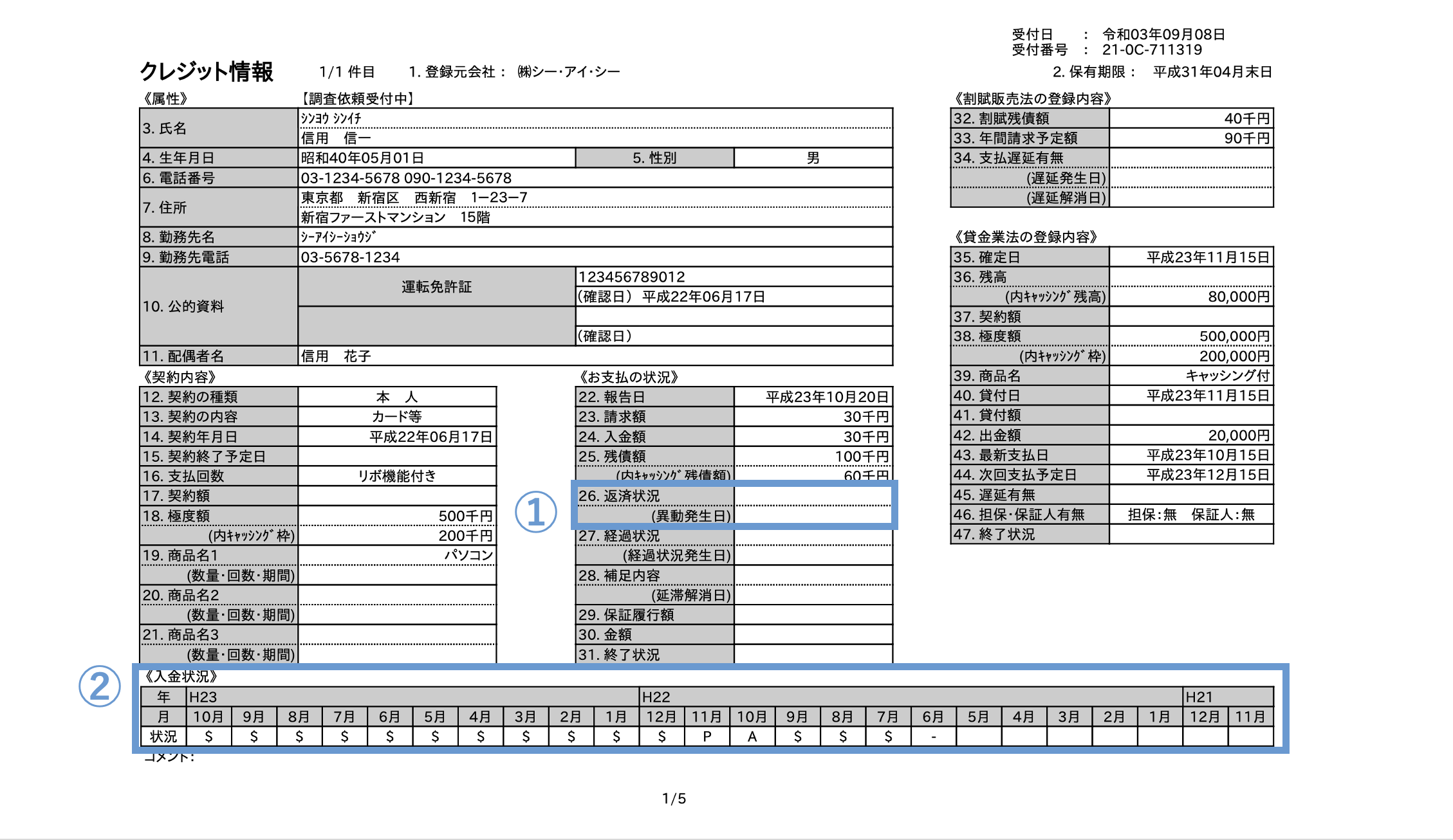

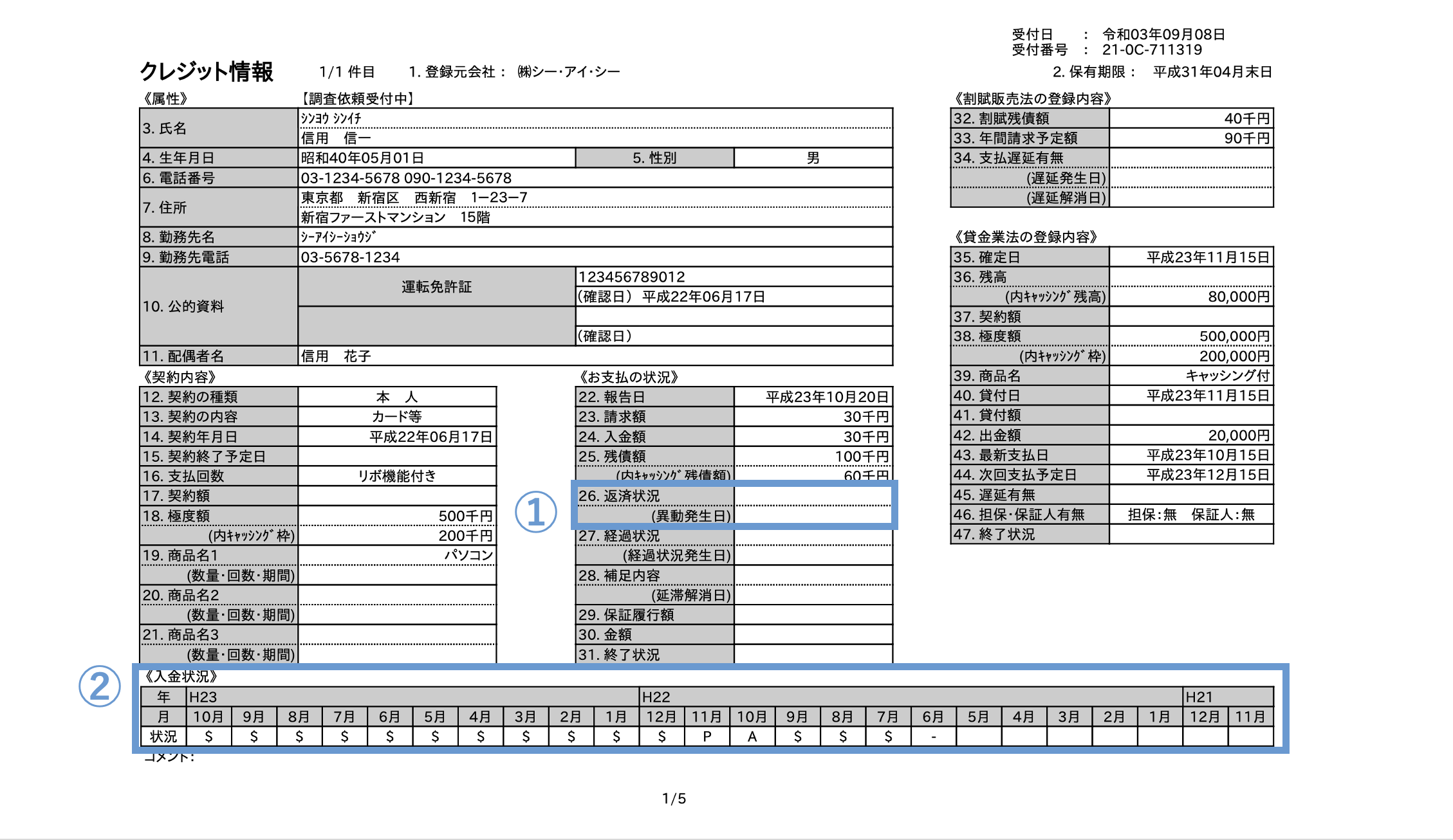

開示報告書の「返済状況」欄をチェック

開示報告書には、カードローンの審査に通らなかった直接的な理由が書かれているわけではありません。信用情報機関はあくまで信用情報の「管理」を担っており、カードローンの審査は行なっていないためです。しかし、開示報告書をみれば審査に通らなかった手がかりがつかめます。

まずチェックすべき箇所は「返済状況」です。CICの開示報告書を例に説明します。

<図>

信用情報開示報告書(CIC)をもとに筆者制作

返済状況は上図の①で確認できます。返済に遅れがないかどうかが記載されており、「異動」と表示されている場合には注意が必要です。

「異動」とは長期にわたる支払の遅れ(61日以上または3ヵ月以上)があることを示しています。

具体的には下記の3パターンが該当します。

・返済日より61日以上または3ヵ月以上の支払の遅れ(延滞)があるもの、あったもの。

・お客さまに代わって保証会社が返済したもの。

・裁判所が破産を宣告(破産手続開始が決定)したもの。

いずれも信用を傷つける行為であり、カードローンの審査に通らない理由として有力なものといえるでしょう。なお支払の延滞などが解消されたあとも「異動」の記録は5~7年残るため、時間の経過を待つことも必要になってきま��す。

また②入金状況は各月の支払い状況を、下記のように記号で示しています。

・$…請求どおりに入金された

・P…請求額の一部が入金された

・A…未入金

①で「異動」の表示がなかったとしても、PやAのように滞っている支払がある場合は、やはりカードローンの審査には通りづらいと考えられるでしょう。

カードローン審査に通るためのポイントとは

ここでは、新規または再度カードローンの申込をする方向けに、カードローン審査に通るためのポイントをご紹介します。

申込情報を正確に記入する

申込フォームに入力(記入)する際は、正確に記入することを心がけましょう。また、審査に通りたいからと年収を実際よりも多く申告したり、職場を偽って記入したりすることは厳禁です。

借入希望額は最低限におさえる

カードローン会社が審査項目で重視するのは、主に申込人の返済能力と、信用情報のふたつです。カードローン会社は、申込人から申告があった借入希望額を受けて、総量規制の基準や信用情報をもとに総合的に判断をしますが、年収に対して借入が多くなるほど審査では不利になります。

入力フォームで借入希望額を求められた場合、必要最低限の金額で申込みましょう。

在籍確認可�能な時間帯を伝える

「カードローンを利用したいけれど在籍確認で職場にカードローンの利用がばれてしまうと……」と、不安に感じる方もいらっしゃるかもしれません。しかし、在籍確認においては、カードローン会社が社名を名乗らず個人名で連絡をしてくれることもあるほか、都合のよい時間帯に連絡をしてくれるなど、多くの場合で融通をきかせてくれます。ご自身の要望を伝えてスムーズに済ませましょう。

要件を満たすまで待つ

カードローン審査の項目の中で、時間が解決することを待つしかないケースがあります。代表的な事例としては勤続年数です。勤続年数は、申込人に安定した収入があることを示す項目で審査では重視されています。こればかりは、今の会社に勤務して地道に勤続年数を重ねていくしかありません。年収が高いほうが審査で有利だからと、より年収の高い企業に転職したり、個人事業主になったりしたとしても、勤続年数の面でマイナス評価になる可能性があります。

金融事故を起こしてしまった場合も時間の経過を待つしかありません。また、任意整理や個人再生を選択した場合は、債務は軽減されますがそれ以降の返済は必要です。返済期間中にうっかり返済を忘れてしまった場合、ご自身の信用��情報に影響するので完済まで油断せずに返済を続けていきましょう。

まとめ

カードローンは審査に通らない限りは実際にお金を借りることができません。カードローンの審査基準は各社異なりますが、共通して重視されるのは、申込人の返済能力と信用情報のふたつです。これから新規あるいは再度カードローンの審査に申込むことを検討している方は、今回紹介した一般的な審査基準と審査に向けた対策を活用してみてください。

独自の貸付条件を採用しているLINEポケットマネー

LINEポケットマネーは、一般的なカードローン会社と同等の審査基準を採用しながらもLINEスコアの情報をもとにした個人のスコアリング情報を参考にする点が特徴です。

LINE ポケットマネーなら、学生や主婦の方であっても安定した収入があれば利用することが可能です。

初めての方なら、新規契約日から 30 日間の利息が 0 円になるサービス(※諸条件あり)を受けることもできます。

より有利な貸付条件を利用できないか知りたい方は、一度 LINEポケットマネーの�ご利用を検討してみてください。

執筆者

金子 賢司

肩書:CFP

東証一部上場企業で10年間サラリーマンを務めるなか、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はフィットネス。健康とお金、豊かなライフスタイルを実践・発信している。

Twitter:https://twitter.com/NICE4611

恩田 幸枝

肩書:ライター

金融機関に勤めながらCFP®、1級ファイナンシャル・プランニング技能士を取得。その後ライターとして独立し、家計管理、投資・資産形成、保険、住宅ローン、確定申告など「暮らしとお金」に関する記事を中心にさまざまな媒体で執筆している。趣味は散歩と観葉植物。