消費者金融の金利相場はどれくらい?借入金額ごとの上限や利息の計算方法

消費者金融の金利は、一般的に年3.0%~18.0%程度が相場とされています。金利は借入金額や信用情報によって変動し、各社で設定される上限も異なります。本記事では、�消費者金融の金利相場や金利の決まり方、実際にお金を借りた際にかかる利息の計算方法や返済シミュレーション、金利を低くするための具体的な方法まで紹介します。

消費者金融の金利は年率3.0~18.0%が相場

消費者金融の金利は、一般的に年率3.0~18.0%の範囲で設定されています。

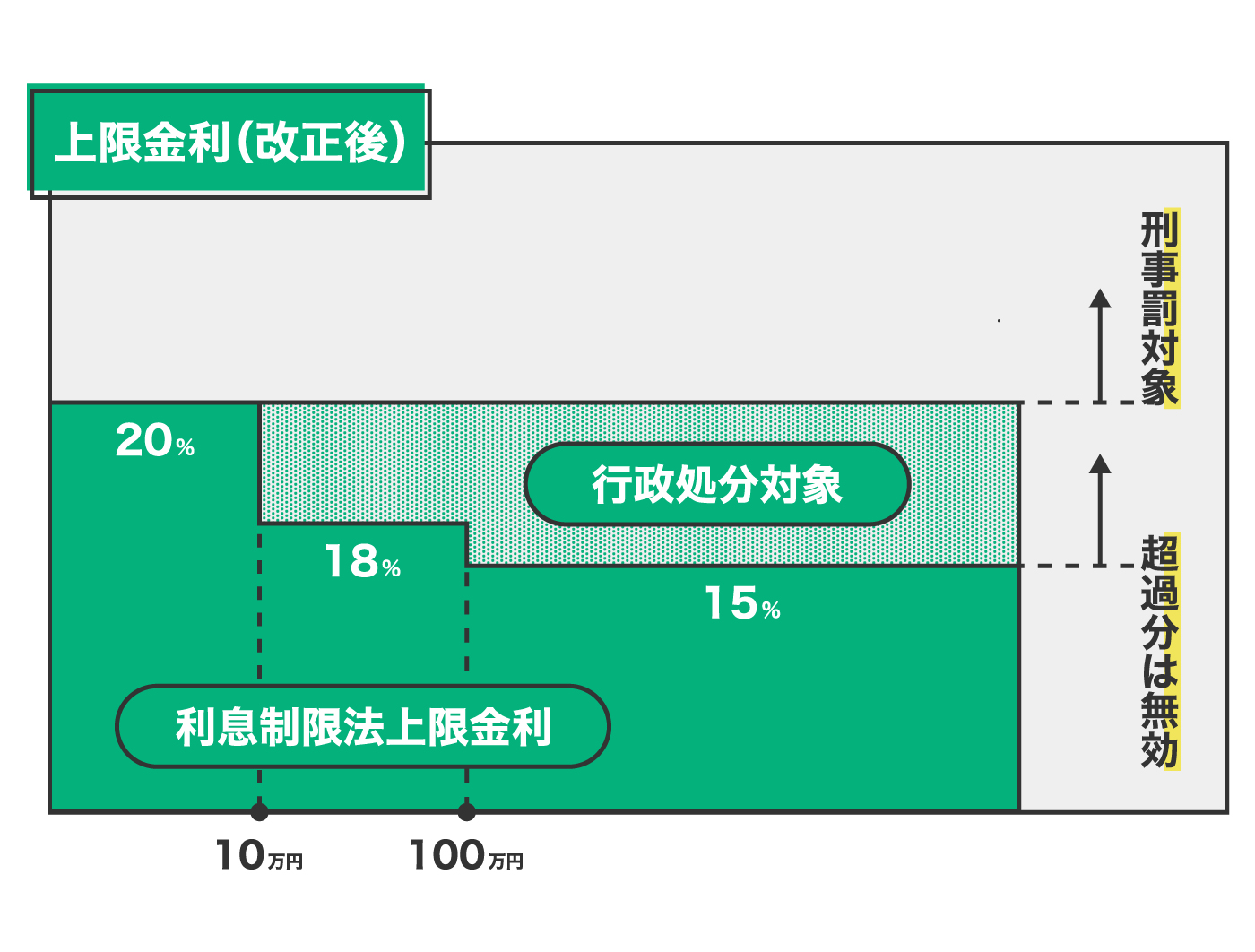

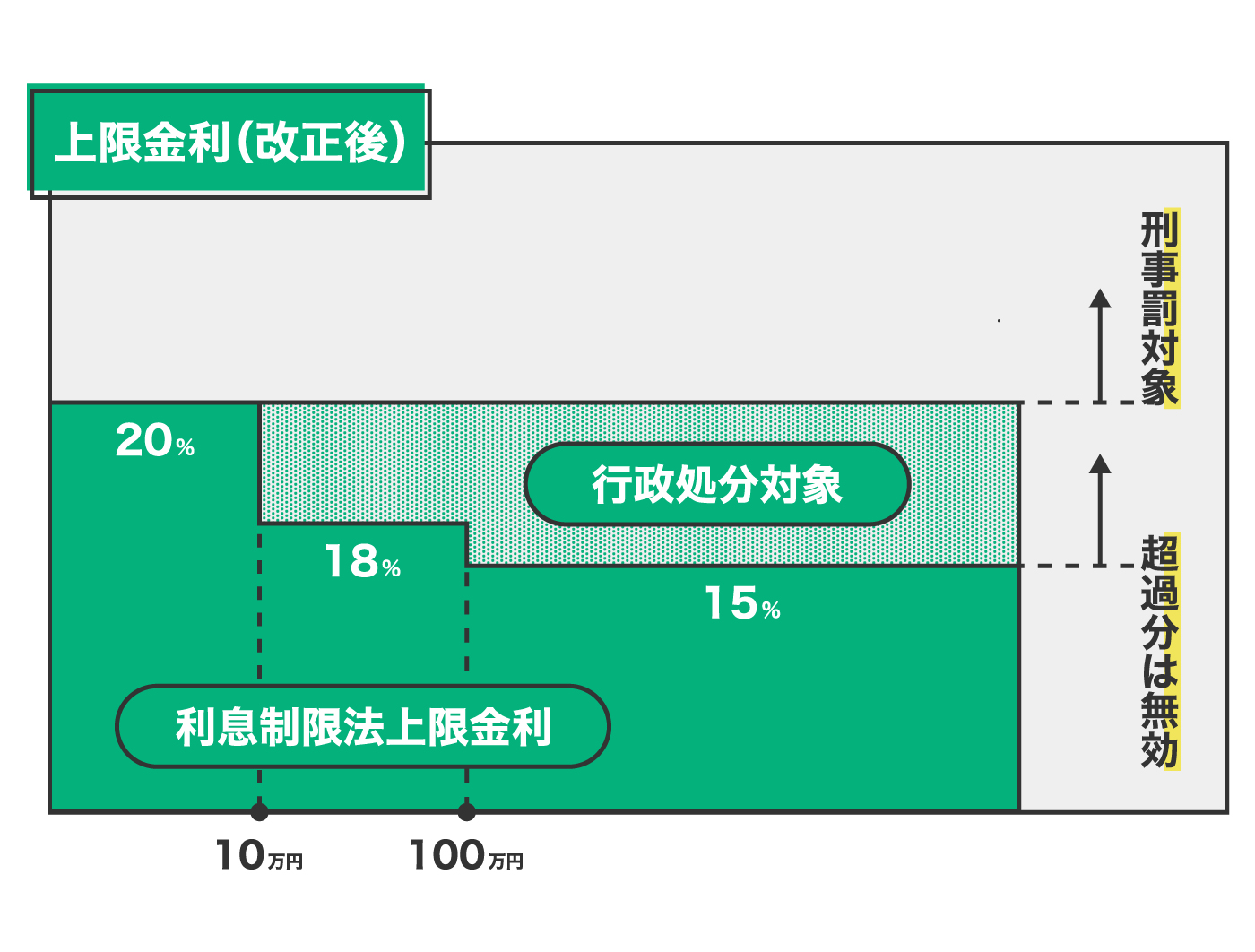

金利に関する法律は、主に「利息制限法」と「出資法」です。利息制限法は、金銭消費貸借契約における利息の上限を定めており、超過した利息は無効となります。出資法は、より高い金利での貸付に対する刑事罰を定めており、上限金利を超えると刑事罰の対象となります。

利息制限法では、借入金額に応じて、年15%~20%の上限金利が定められています。上限金利を超える利息は無効となり、行政処分の対象となる可能性があります。

消費者金融の金利は、借入金額や契約内容によって異なりますが、他の金融サービスと比較すると高めに設定されています。特に、初めて消費者金融を利用する方で、借入限度額が低く設定されている場合には年率18.0%が適用されるケースが多く、これが実質的な基準といえます。借入できる金額次第では上限金利が低くなる可能性もあります。

関連記事:低金利といえば銀行カードローン!金利の目安と低金利で借りるコツを解説

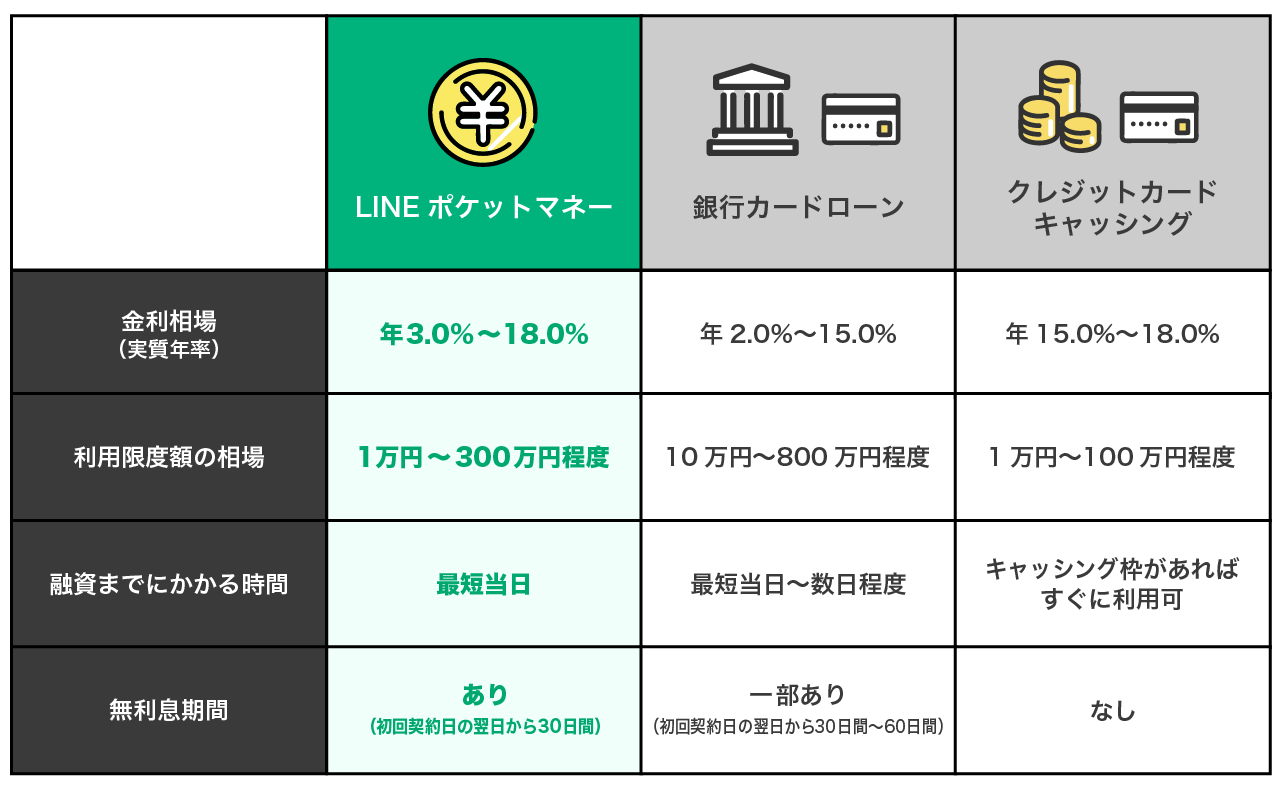

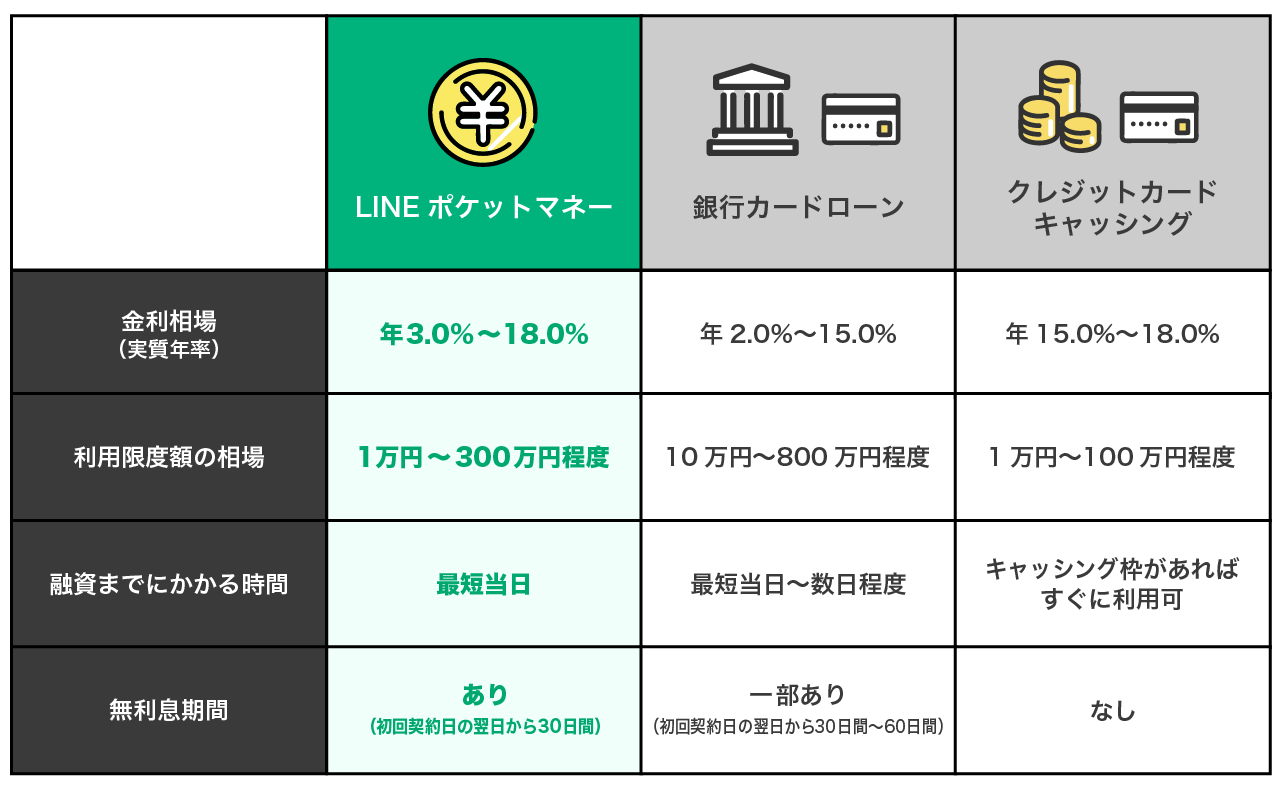

銀行カードローンやクレジットカードのキャッシングとの金利比較

消費者金融の金利は一般的に年3.0%~18.0%で、最大でも年15.0%に留まる銀行カードローンよりも高めに設定されている傾向があります。金利面だけを見れば、銀行カードローンの方が借りやすいといえるでしょう。

ただし、融資までにかかるスピードには大きな違いがあります。銀行カードローンは審査に数日かかることも多い一方で、消費者金融は即日融資にも対応しています。具体的には、LINEポケットマネーは最短20分で審査が完了し、当日中に借りられる可能性もあります。※

このように、借入先を選ぶ際には金利だけでなく、融資スピードや借入限度額、無利息期間の有無といった複数の観点から比較検討することが大切です。自身の状況や用途に応じて、最適な借入先を選ぶようにしましょう。

※お申込の時間帯によりご希望に添えない場合がございます。

※手続き内容や混雑状況によって審査にお時間を頂く場合があります。

利息制限法によって借入金額ごとに上限金利が定められている

貸金業法が�適用される消費者金融は、「利息制限法」によって借入金額ごとに上限となる金利が設定されています。この上限を超える金利の設定は無効で、上限金利を超える貸付を行った業者は行政処分の対象になります。

また、消費者金融の契約では、利用限度額(契約極度額)が設定されており、利用者はその範囲内で自由に借入ができます。実際に適用される金利は、借入可能な金額によって異なりますが、高い金額が借りるほど金利は低めに設定されるケースが多いです。

関連記事:利息や上限金利ってなに?

年20.0%以上の金利での貸付は違法

先述したとおり、年20.0%超以上の金利で貸付を行う貸金業者は違法です。

しかし、貸金業者の登録を受けず、法外な金利で貸付を行う業者が存在しています。このような業者は「ヤミ金」と呼ばれ、絶対に利用してはいけません。ヤミ金の貸付行為に対しては、金利だけでなく元本も含めて返済義務がないという判例も出てます。

ただし、返済義務がないからといって、はじめから返さないつもりでヤミ金を利用するのは詐欺、犯罪です。お金を借りるのであれば、法令を遵守した正規の登録業者を利用しましょう。闇金などの違法業者と知らずに契約してしまうケースを防ぐためにも、金融庁が提供する「登録貸金業者情報検索サービス」の活用が重要です。

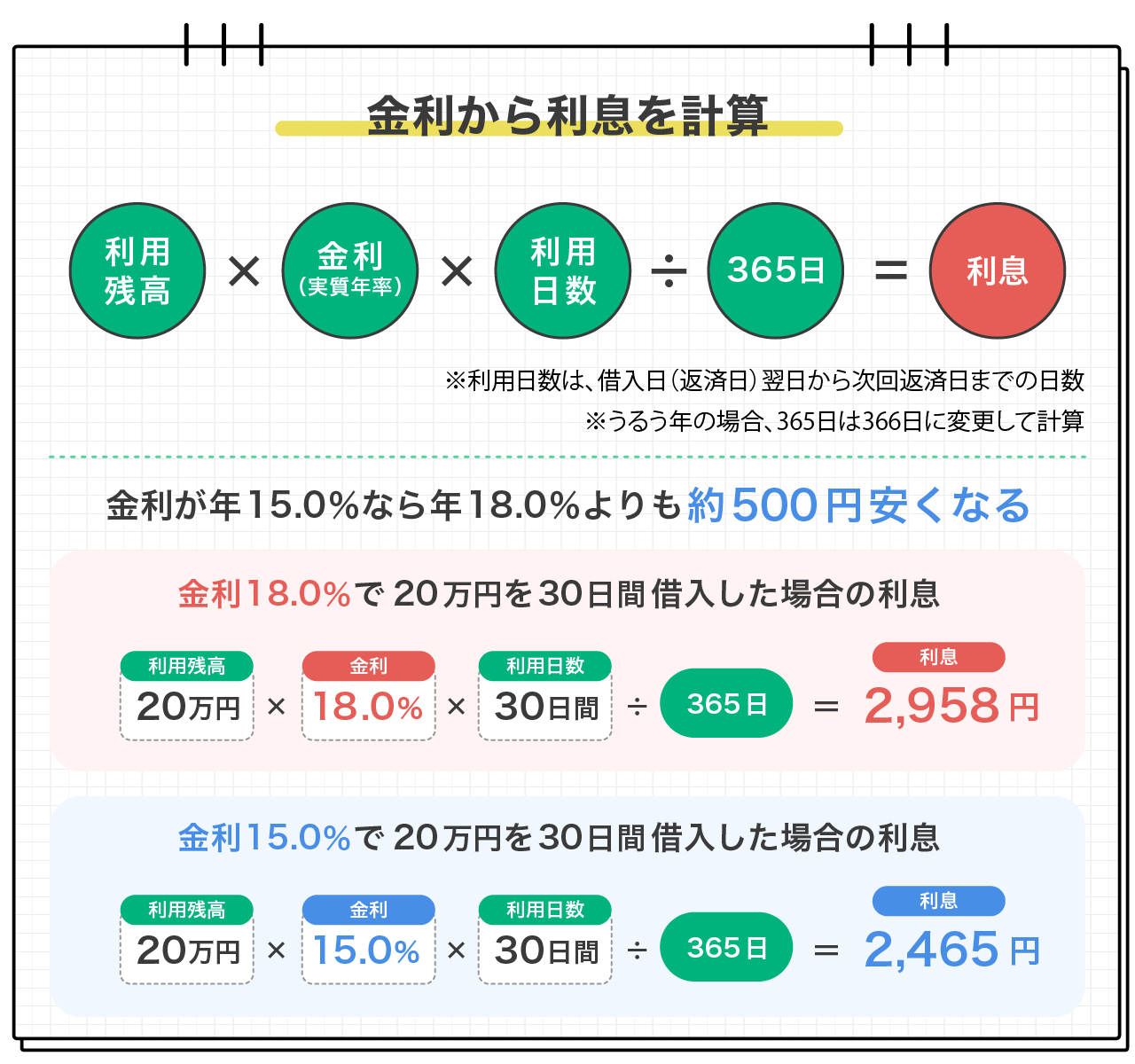

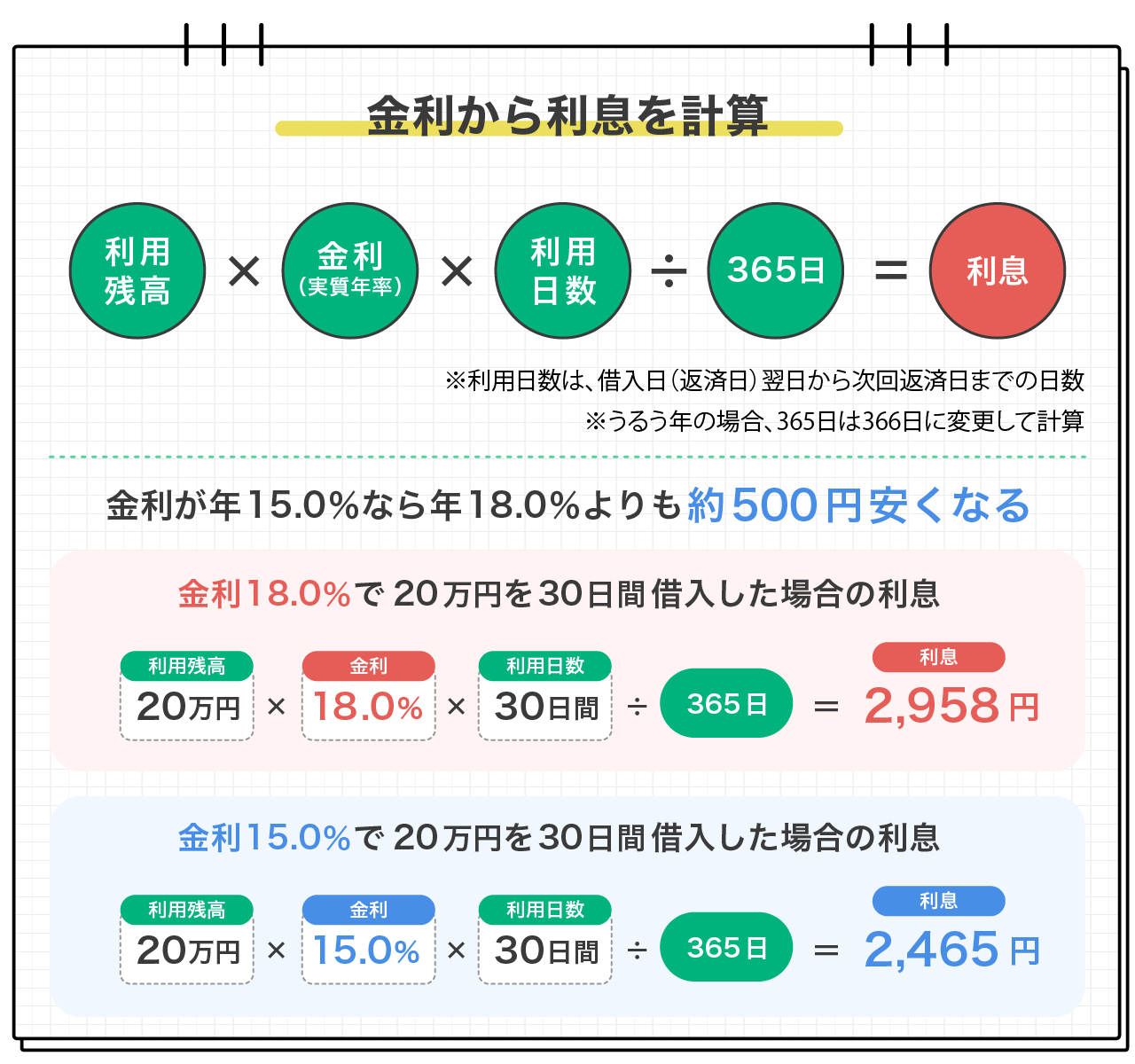

金利から利息を計算する方法

消費者金融でお金を借りた場合にかかる利息は、次の計算式で日割り計算されます。

たとえば、金利18.0%で20万円を30日間借入した場合の利息は、20万円×18.0%×30日/365日=2,958円です。このケースで金利が年15.0%であれば、利息は20万円×15.0%×30日/365日=2,465円になり、金利が18.0%の場合よりも約500円安くなります

関連記事:利息の計算方法|LINEポケットマネー

利息を抑える方法

消費者金融を利用する際には、返済総額を少しでも減らすための工夫が欠かせません。

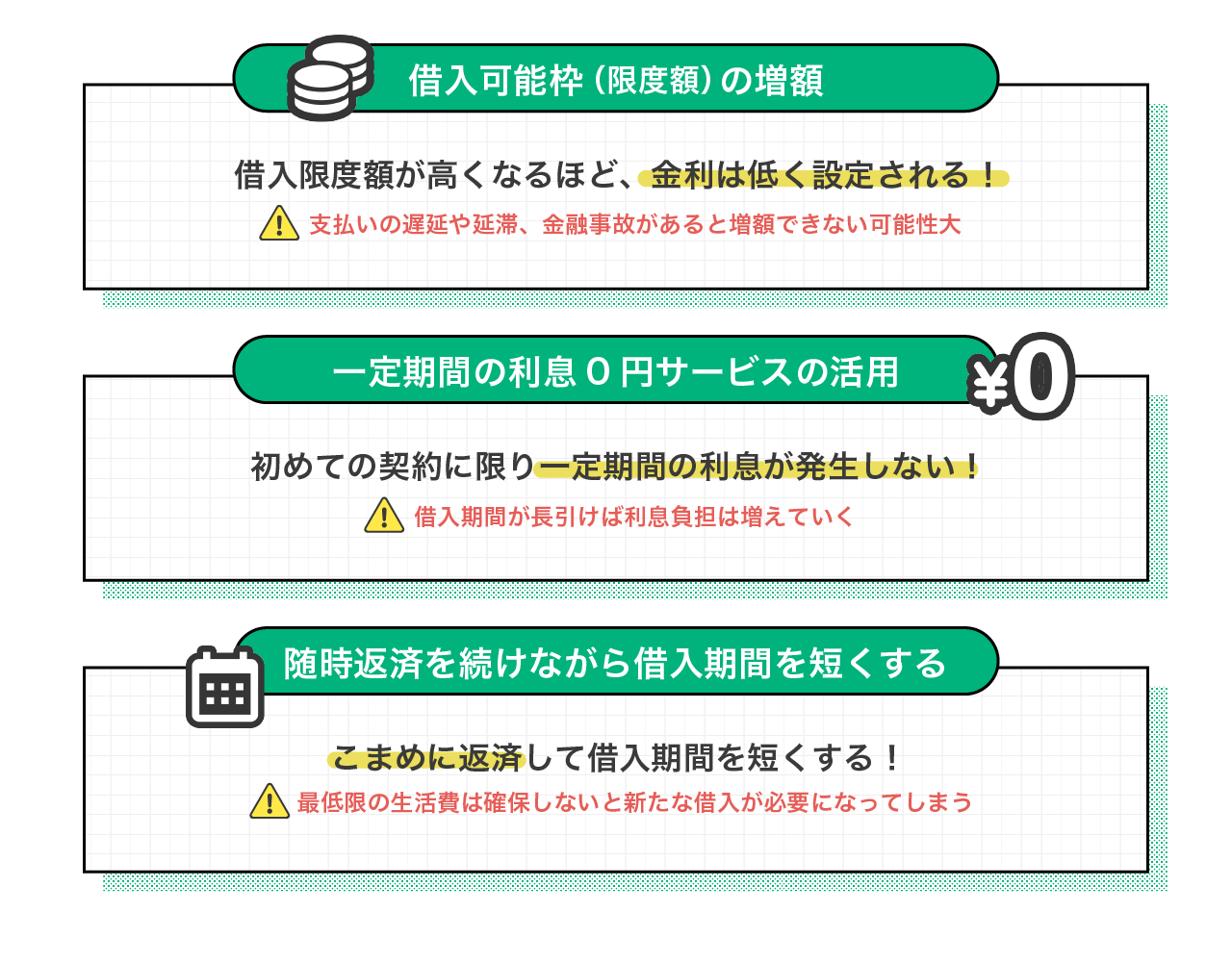

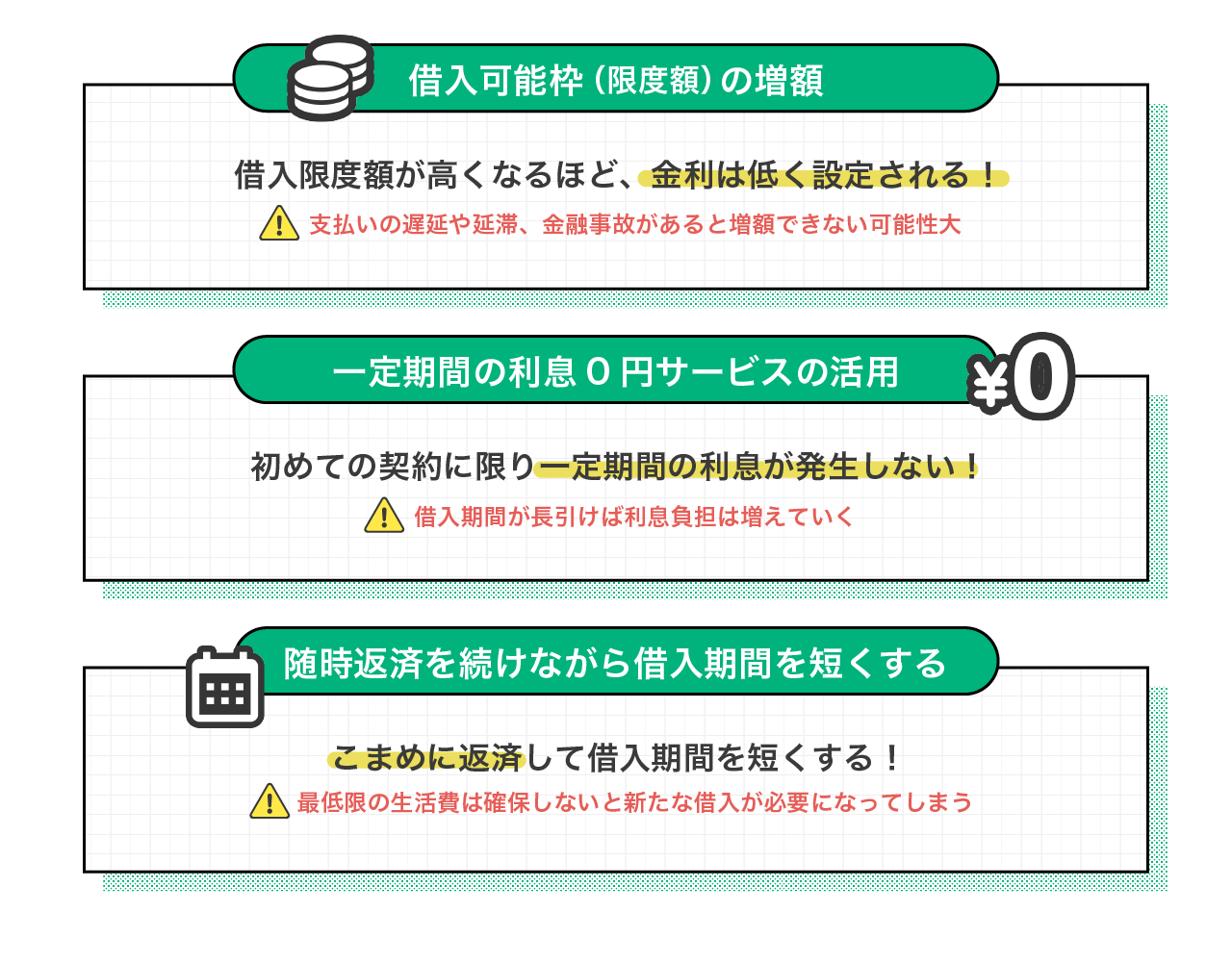

たとえば、借入可能枠(限度額)を増額して金利の引き下げを�図ったり、無利息サービスを活用して短期間のうちに完済することで利息を抑えたりする方法があります。また、随時返済の活用は借入期間の短縮につながり、結果として利息の総額を抑えられます。

借入可能枠(限度額)を増額する

同じ金額を借りる場合でも、金融機関から借りられる上限金額である「借入可能枠(限度額)」が大きいほど適用される金利が低くなります。利用限度額の高い契約においては、利用者の返済能力が高いとみなされるため、消費者金融側が貸し倒れリスクを低く見積もることで、低い金利を設定しやすくなります。

ただし、すでに契約している状態から限度額を増額するには審査が必要になります。返済の遅延や延滞、クレジットヒストリーに傷があると、増額が認められない可能性もあります。日頃から公共料金やクレジットカードの支払いをきちんと行い、金融事故を起こさないことが、信用力の維持と将来的な金利引き下げのためには重要です。

一定期間の利息0円サービスを活用する

多くの消費者金融では、新規契約者を対象に、一定期間利息が発生しない無利息サービスを提供しています。たとえば、30日間無利息といったサービスが代表的で、短期間の借入であれば利息を一切支払わずに済む可能性があります。

ただし、こうした無利息サービスには条件があり、初回契約に限られるケースや、一定期間内に全額返済しなければならない場合もあります。無利息期間が終了すると通常の利息が発生するため、返済計画をしっかり立てたうえでの借入が大切です。

随時返済を続けながら借入期間を短くする

利息は借入期間が長いほど増える仕組みになっているため、随時返済によって借入期間を短くすることも有効です。随時返済とは、決められた毎月の返済に加えて、自分の都合のよいタイミングで追加で返済する方法を指します。これにより元本が早く減るため、結果的に発生する利息も減少します。

特に、ボーナス時期や収入に余裕があるときには、積極的な随時返済をおすすめします。ただし、返済方法や手数料の有無は金融機関によって異なるため、事前に確認が必要です。

まとめ

消費者金融を利用する際は、金利の仕組みと法律の上限を理解したうえで、計画的な借入が重要です。

限度額を増やし金利を下げたり、随時返済を活用して借入期間を短縮すれば、利息の総額も減らせます。また、LINEポケットマネーのように、30日間無利息のサービスを賢く使えば、初期の利息をゼロに抑えられます。

さらに、借入先が正規の業者かどうかの事前確認も忘れてはいけません。安心して利用するためには、金融庁の「登録貸金業者情報検索サービス」の活用が有効です。

執筆者

竹国 弘城(たけくに ひろき)

肩書:

RAPPORT Consulting Office代表

1級ファイナンシャルプランニング技能士、CFP

証券会社、保険代理店での勤務を経て、ファイナンシャルプランナーとして独立。より多くの方がお金について自ら考え行動できるよう、家計改善や住宅購入、資産形成、相続など、お金に関するコンサルティング、大手金融機関や各種メディアでの執筆・監修を行う。

保有資格・実績

・1級ファイナンシャル・プランニング技能士

・CFP®︎/証券外務員一種

・サウナ・スパ プロフェッショナル(管理士)

執筆者

金指 歩

大学時代にFP3級取得。新卒で大手信託銀行に入社、住宅ローンや個人資産運用の営業に従事、複数の銀行業務検定や外務員資格など取得。その後不動産会社や証券会社に勤務したのち、2017年よりフリーライターとして独立、金融系記事や取材記事を執筆。最近は編集者としても活動している。